沪深300期权买方不用平仓吗(沪深300期权能买吗)

沪深300期权作为一种风险管理工具和投资标的,近年来受到越来越多的投资者关注。将围绕沪深300期权买方的权利和义务,探讨“买方不用平仓”这一说法的真伪,以及沪深300期权是否值得投资等问题,希望能帮助投资者更好地理解和运用这一金融工具。

沪深300期权:期权的基本概念和分类

我们需要了解期权的基本概念。期权是一种赋予买方在未来某个特定日期或之前,以特定价格买入或卖出标的资产(例如沪深300指数)的权利,而非义务的合约。期权分为两种基本类型:看涨期权(Call Option)和看跌期权(Put Option)。看涨期权赋予买方以特定价格买入标的资产的权利,看跌期权则赋予买方以特定价格卖出标的资产的权利。

沪深300期权,顾名思义,其标的资产是沪深300指数。沪深300指数由沪深两市中规模最大、流动性最好的300只股票组成,代表了中国A股市场的整体表现。沪深300期权的引入,为投资者提供了管理沪深300指数相关风险的工具,也提供了新的投资机会。

期权买方权利与义务:到期日前的选择

期权买方(尤其是美式期权)拥有选择权,可以在到期日前的任何时间行使期权。这意味着,如果市场价格对买方有利(例如,看涨期权,标的资产价格高于执行价格),买方可以选择行使期权,以盈利。如果市场价格对买方不利,买方可以选择放弃行使期权,损失的仅仅是期权费。

期权买方“不用平仓”的说法正确吗?在一定程度上是正确的,但并非绝对。期权买方可以选择持有期权到期,不行使期权,损失期权费。这就是所谓的“不用平仓”。这并不是最佳策略,因为随着时间推移,期权的时间价值会逐渐损耗,如果预期市场走势对买方不利,提前平仓(即卖出持有的期权)可以减少损失。期权买方拥有不平仓的权利,但并不意味着不应该平仓。是否平仓取决于具体的市场情况和投资策略。

期权买方提前平仓的考量因素

尽管期权买方可以选择持有期权到期,但提前平仓通常是更为明智的选择,以下是一些需要考虑的因素:

- 时间价值损耗: 期权的时间价值随着到期日的临近而逐渐减少,尤其是在到期日前的一段时间内,时间价值损耗速度加快。如果市场走势没有达到预期,尽早平仓可以减少时间价值的损失。

- Delta值变化: Delta值衡量了期权价格相对于标的资产价格的变动幅度。随着标的资产价格的变化,Delta值也会发生变化。如果Delta值变得不利,例如,看涨期权,标的资产价格下跌,Delta值降低,期权价格对标的资产价格的敏感性降低,此时平仓可以避免更大的损失。

- 交易成本: 平仓也需要支付交易成本,包括手续费等。在决定是否平仓时,需要将交易成本纳入考虑。如果预期收益无法覆盖交易成本,则不宜平仓。

- 流动性: 期权合约的流动性可能会影响平仓的难易程度。流动性较差的期权合约可能难以找到合适的对手方进行交易,导致平仓成本增加。

总而言之,期权买方需要根据市场情况、风险承受能力和投资目标,综合考虑以上因素,才能做出明智的平仓决策。

沪深300期权交易策略:买方视角

从买方的角度来看,沪深300期权可以用于多种交易策略,例如:

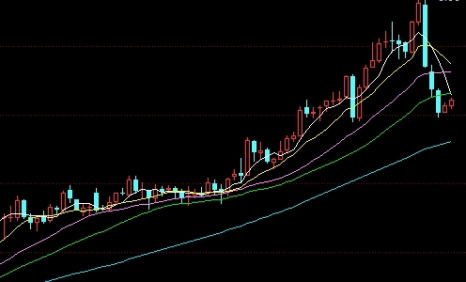

- 看涨策略: 当投资者预期沪深300指数将上涨时,可以买入看涨期权。如果指数上涨,期权价值也会上涨,投资者可以通过行使期权或平仓获利。

- 看跌策略: 当投资者预期沪深300指数将下跌时,可以买入看跌期权。如果指数下跌,期权价值也会上涨,投资者可以通过行使期权或平仓获利。

- 跨式策略: 当投资者预期沪深300指数将大幅波动,但不知道波动方向时,可以同时买入看涨期权和看跌期权。如果指数大幅上涨或下跌,其中一个期权的价值会大幅上涨,弥补另一个期权的损失,投资者可以获利。

- 蝶式策略: 蝶式策略是一种更复杂的策略,需要同时买入和卖出多个期权,以在特定价格范围内获利。这种策略适合对市场波动预期不大的投资者。

需要注意的是,期权交易具有较高的风险,投资者需要充分了解期权的基本知识和交易规则,并根据自身的风险承受能力,选择合适的交易策略。

沪深300期权的风险与收益

沪深300期权具有高杠杆效应,这意味着投资者可以用较小的资金控制较大的标的资产价值。这既是其吸引力所在,也是其风险所在。如果市场走势符合预期,投资者可以获得较高的收益。但如果市场走势与预期相反,投资者可能会损失全部期权费。

在进行沪深300期权交易前,投资者必须对自身风险承受能力进行评估,并设定止损点,以控制风险。同时,要密切关注市场动态,及时调整交易策略。

沪深300期权:值得投资吗?

沪深300期权是否值得投资,取决于投资者的具体情况。对于风险承受能力较高、对市场有较为深入理解的投资者来说,沪深300期权可以作为一种有效的风险管理工具和投资标的。通过运用不同的期权策略,投资者可以对冲市场风险,获取超额收益。

对于风险承受能力较低、对市场了解不足的投资者来说,沪深300期权可能并不适合。在没有充分准备的情况下贸然进入期权市场,可能会遭受较大的损失。建议投资者在进行沪深300期权交易前,充分学习相关知识,进行模拟交易,积累经验,然后再谨慎入市。

总而言之,沪深300期权作为一种复杂的金融工具,既有其独特的优势,也存在一定的风险。投资者需要全面了解其特性,谨慎评估自身风险承受能力,才能在期权市场中取得成功。