豆粕期货期权比例是多少(豆粕常规期权与系列期权)

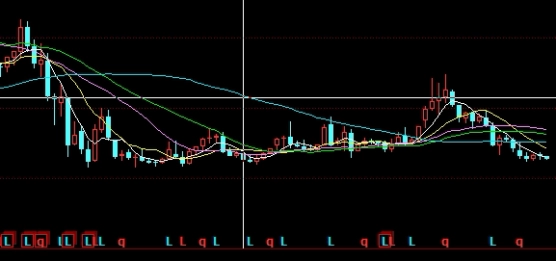

豆粕作为中国大宗商品市场的重要农产品,其价格波动不仅影响饲料养殖行业,也牵动着产业链上各类参与者的神经。为了管理价格风险、捕捉市场机会,豆粕期货和期权工具应运而生。当投资者或套保者考虑同时运用期货和期权时,“比例”是一个经常被提及却又容易产生误解的概念。这里的“比例”并非一个固定的数字,而是多维度、动态变化的考量,涉及到合约乘数、资金杠杆、风险收益、策略配比以及市场流动性等多个层面。特别是随着市场工具的不断丰富,常规期权与系列期权在应用上的差异,使得这种“比例”的理解更为复杂。

旨在深入探讨豆粕期货与期权之间的各种“比例”关系,并着重分析常规期权(通常指月度到期期权)与系列期权(通常指提供更频繁到期日选择,如周度期权或连续多月期权)在实际应用中如何影响这种比例的构建与管理。

1. 豆粕期货与期权的基本合约乘数与杠杆原理

要理解豆粕期货与期权的“比例”,首先必须明确它们的基础合约乘数。在大连商品交易所(DCE),豆粕期货的交易单位通常是10吨/手。当豆粕期权上市时,其标的物正是豆粕期货合约。这意味着,一张豆粕期权合约所对应的标的物数量,与一张豆粕期货合约所对应的标的物数量是相同的,即10吨。从这个角度看,期货与期权合约在“名义价值”上的基本比例是1:1。也就是说,一张看涨期权或看跌期权,其所能控制的豆粕数量,与一张豆粕期货合约所能控制的豆粕数量是等价的。

这种1:1的合约乘数比例,并不能直接等同于资金使用上的比例。期权最大的特点之一是其固有的杠杆性。购买一张期权合约,投资者只需支付期权费(权利金),这笔费用通常远低于买入一张期货合约所需的保证金。例如,一张豆粕期货合约可能需要数千元甚至上万元的保证金,而一张期权合约的权利金可能只有几百元。这种权利金与保证金之间的巨大差距,使得期权在资金使用上具备了更高的杠杆效应。如果从“单位资金所能控制的名义价值”来看,期权的杠杆比例远高于期货。但伴随高杠杆而来的,是期权时间价值的衰减以及其非线性的损益特性,这要求投资者在构建比例时必须充分考虑风险。

2. 资金利用效率与风险收益的“策略比例”

在实际交易和套期保值中,豆粕期货与期权的“比例”更多地体现在资金利用效率、风险收益结构以及特定策略的构建上。这是一种动态的、由投资者目标决定的“策略比例”。

资金利用效率: 投资者可能为了用更少的资金获取更大的市场敞口,而选择购买期权。例如,如果预计豆粕价格将上涨,投资者可以通过购买看涨期权来替代直接买入期货。由于期权权利金远低于期货保证金,同样的资金可以购买更多的期权合约,从而放大潜在收益。但这种放大也意味着如果判断失误,期权权利金将全部损失,相比期货的保证金,虽然损失金额可能较小,但损失比例可能更高。

风险收益结构: 期权赋予了投资者非线性的风险收益特征,这是期货所不具备的。

- 期货: 损益是线性的,价格每波动一个单位,盈亏也随之变化一个单位,理论上盈亏无限。

- 期权买方: 最大亏损是支付的权利金,最大收益理论上无限。例如,购买一份看涨期权,如果豆粕价格大涨,收益巨大;如果价格下跌,最多损失权利金。

- 期权卖方: 最大收益是收取的权利金,最大亏损理论上无限(对于裸卖方)。

在构建期货与期权组合时,这种比例的考量就变得尤为重要。例如,一个持有豆粕期货多头头寸的投资者,为了对冲下跌风险,可以买入看跌期权(保护性看跌),此时期权与期货的比例可能是1:1,也可能是根据对冲需求和资金情况调整的1:X。又如,为了增加收益,可以卖出看涨期权(备兑看涨),此时期权与期货的比例通常是1:1。这些“比例”并非强制规定,而是根据交易者的风险承受能力、市场判断和策略目标灵活调整的。

3. 常规期权与系列期权在应用比例上的差异

豆粕期权市场通常会提供两种主要类型的期权:常规期权和系列期权。它们在到期日、流动性和应用场景上存在显著差异,进而影响投资者在构建期货与期权组合时的“比例”选择。

常规期权(月度期权): 这类期权通常以月为周期到期,例如每月第三个周五。它们的特点是到期日较少,但通常具有较好的流动性,特别是临近到期月份的平值或轻度实值/虚值期权。

- 应用场景: 常规期权更适合于对冲中长期风险、进行跨月套利、或者基于对豆粕市场中长期趋势的判断进行布局。例如,一个饲料企业需要对未来几个月的采购成本进行套保,可能会选择购买未来几个月到期的常规看涨期权。

- 比例考量: 在构建与期货的组合时,常规期权往往用于构建相对稳定的、持续时间较长的对冲或增强收益策略。例如,一个长期持有豆粕期货多头的投资者,可能会定期卖出远月常规看涨期权来获取权利金,以1:1或1:X的比例进行备兑开仓。

系列期权(周度期权或更频繁到期期权): 随着市场发展,交易所为满足投资者更精细化的交易和风险管理需求,推出了系列期权,例如周度期权。这类期权到期日更频繁,提供了更多的短期到期选择。

- 应用场景: 系列期权特别适用于捕捉短期市场波动、进行短期套利、或者对冲短期事件风险。例如,在重要的豆粕供需报告发布前,投资者可能会利用周度期权进行短期方向性投机,或者对现有期货头寸进行短期、精准的风险对冲。

- 比例考量: 由于到期日频繁,系列期权的时间价值衰减速度更快。这使得它们在构建组合时,其“比例”的调整频率可能更高。例如,一个活跃的短线交易者,可能会根据每日或每周的市场变化,频繁地调整其期货与周度期权的配比,以实现更精细的风险管理或收益锁定。在进行日内或周度策略时,期权与期货的比例可能不再是简单的1:1,而是根据Delta值进行动态调整,以维持组合的Delta中性或特定Delta敞口。系列期权也常用于构建日历价差等策略,此时期权之间的比例(如买入近月、卖出远月)是核心。

4. 市场流动性与持仓量对比例选择的影响

除了合约特性和策略需求,市场流动性与持仓量也是决定豆粕期货期权比例的重要因素。

流动性: 良好的流动性意味着投资者可以更容易地以合理价格买入或卖出期权合约。在豆粕期权市场中,通常近月、平值附近的常规期权流动性较好。而远月、深度实值或深度虚值的期权,以及一些不活跃的系列期权合约,可能流动性较差,买卖价差较大。如果流动性不足,即使理论上存在某种理想的期货期权比例,也可能因为无法有效建仓或平仓而难以实现。在选择期权合约及其与期货的比例时,必须将流动性纳入考量,避免因流动性不足而导致交易成本过高或无法及时止损止盈。

持仓量: 持仓量反映了市场对特定合约的关注度和参与度。高持仓量通常意味着市场深度较好,潜在的买卖力量充足。投资者在构建期货期权组合时,会倾向于选择持仓量较大的期权合约,因为这些合约更易于进行大额交易,且价格发现效率更高。期货与期权的总持仓量比例,也能从宏观层面反映市场对期权工具的整体利用程度。例如,如果期权持仓量相对于期货持仓量较低,可能说明市场参与者更倾向于直接使用期货进行风险管理,或者期权市场仍处于发展初期。反之,若期权持仓量占比逐渐提高,则表明期权工具在市场中的接受度和应用深度正在增加。

5. 期权策略中的动态配比与风险管理

在实际操作中,豆粕期货与期权的“比例”并非一成不变的静态数字,而是在期权策略中动态调整的配比,是风险管理的核心。

Delta对冲: 这是期货与期权动态配比最典型的应用。期权的Delta值衡量了标的期货价格每变动一个单位,期权价格变动的幅度。Delta值在0到1之间(看涨期权)或-1到0之间(看跌期权)。为了使一个期权头寸或期权组合对标的期货价格变动不敏感(即Delta中性),投资者需要根据期权组合的总Delta值,买入或卖出相应数量的期货合约。例如,如果期权组合的总Delta为0.5,为了Delta中性,就需要卖出0.5手期货合约。随着豆粕期货价格的波动和时间的推移,期权的Delta值会不断变化,因此Delta对冲需要持续监控和调整期货与期权的配比。这种动态调整的“比例”是高阶期权交易和风险管理的关键。

常见策略的配比:

- 备兑开仓(Covered Call): 持有豆粕期货多头,同时卖出看涨期权。通常以1:1的比例进行,即每持有一手期货多头,卖出一手看涨期权。目的是在获得期货上涨收益的同时,通过卖出期权赚取权利金,降低持仓成本,但放弃了期货价格大幅上涨带来的超额收益。

- 保护性看跌(Protective Put): 持有豆粕期货多头,同时买入看跌期权。通常也以1:1的比例进行,即每持有一手期货多头,买入一手看跌期权。目的是为期货多头提供下行保护,锁定最大亏损,类似于为期货头寸购买保险。

- 期权价差策略(如牛市价差、熊市价差、蝶式价差等): 这些策略通常涉及买入和卖出多张不同行权价或到期日的期权合约,其内部本身就包含了特定的期权合约之间的比例(例如,买入一张看涨,卖出另一张看涨)。这些策略的构建,其与期货的组合比例则更加复杂,通常是为了在特定价格区间内获取收益,同时限定风险。

无论是常规期权还是系列期权,在构建这些策略时,投资者都需要深入理解期权希腊字母(Delta, Gamma, Theta, Vega)的含义及其对组合“比例”的影响。Gamma衡量Delta的变化速度,Theta衡量时间价值衰减,Vega衡量波动率变化的影响。这些因素共同决定了期货与期权组合的动态风险敞口,也决定了投资者需要如何调整其配比,以适应市场变化。

6.

豆粕期货与期权的“比例”是一个多维度、动态且高度依赖于投资者目标和市场状况的概念。它不是一个简单的固定数值,而是由合约乘数、资金杠杆、策略需求、风险收益结构、市场流动性以及期权类型(常规期权与系列期权)共同决定的。

从最基本的合约乘数来看,一张豆粕期权合约与一张豆粕期货合约所控制的标的物数量是1:1的关系。在资金利用效率上,期权因其杠杆性而展现出更高的“比例”优势。在实际应用中,常规期权因其较长的到期日和相对稳定的流动性,更适合中长期套保和趋势交易;而系列期权则凭借其频繁的到期日,为投资者提供了更精细的短期风险管理和波动捕捉机会,其与期货的配比调整也可能更为频繁和灵活。

理解并有效运用这些“比例”,要求投资者不仅要熟悉期货和期权的基础知识,更要深入理解期权策略的构建原理、风险收益特征以及市场动态。无论是为了套期保值、增强收益还是投机交易,合理地构建和动态调整豆粕期货与期权的比例,是实现投资目标、控制风险的关键。随着中国期权市场的不断成熟和产品线的丰富,投资者将拥有更多工具,来精细化管理豆粕市场的风险与机遇。